Tin tức kế toán: Hướng dẫn cách tính lương, làm bảng lương mới nhất. Cách tính lương là điều mà người học kế toán và người làm kế toán, nhân sự vô cùng quan tâm. Sau đây Tin tức kế toán sẽ hướng dẫn bạn các căn cứ để tính lương, các hình thức trả lương, cách làm bảng lương. Ngoài ra , bài viết bổ sung thêm các nguyên tắc trả lương, hạn thanh toán, hướng dẫn chi tiết cách tính lương, làm bảng lương.

<<<< Dịch vụ Kế toán trọn gói >>>> – Chỉ từ 17.000 đồng/tháng

* Lưu ý: Tùy vào đặc điểm của từng doanh nghiệp mà có các cách tính lương và bảng lương cụ thể khác nhau.

>> Tài liệu ôn thi chứng chỉ đại lý thuế.

>> Khóa ôn thi công chức thuế sát đề thi.

>> Ôn thi chứng chỉ đại lý thuế chắc chắn đỗ.

I. Một số lưu ý trong hướng dẫn cách tính lương, làm bảng lương mới nhất.

1. Những căn cứ để tính lương.

– Hợp đồng lao động.

– Bảng chấm công.

– Phiếu xác nhận sản phẩm, phiếu xác nhận công việc hoàn thành. (nếu tính lương theo sản phẩm, lương khoán).

– Quy chế lương thưởng của DN……..

– Mức lương tối thiểu vùng: Là mức tối thiểu mà người sử dụng lao động phải trả cho NLĐ.

– Tỷ lệ trích các khoản theo lương: để xác định số tiền đóng các khoản bảo hiểm.

– Mức lương đóng các khoản bảo hiểm.

2. Tiền lương ghi trong hợp đồng lao động bao gồm những gì?

– Mức lương: là mức lương trong thang lương.

(Lưu ý: Theo quy định, mức lương khi làm bảng lương không được phép thấp hơn mức lương tối thiểu vùng theo quy định. => Xem mức lương tối thiểu vùng năm 2019 tại đây)

– Phụ cấp lương, các khoản bổ sung khác.

3. Các hình thức trả lương theo quy định hiện nay.

– Tiền lương theo thời gian.

– Tiền lương theo sản phẩm.

– Tiền lương khoán….

(Điều 22 Nghị định 05/2015/NĐ-CP)

Cách tính tiền lương theo thời gian

Tiền lương ngày được trả cho một ngày làm việc được xác định như thế nào?

Cách tính lương theo thời gian được xác định trên cơ sở: Tiền lương tháng chia cho số ngày làm việc bình thường trong tháng. Theo quy định của pháp luật mà doanh nghiệp lựa chọn, nhưng tối đa không quá 26 ngày.

(Theo điểm a, Khoản 4, Thông tư 47/2015/TT-BLĐTBXH)

Theo như quy định trên thì chúng ta sẽ có hai cách tính lương theo thời gian như sau:

TH 1:

Lương tháng = [(Lương + Các khoản phụ cấp) / Số ngày đi làm theo quy định]* Số ngày làm việc thực tế.

Trong đó:

Số ngày đi làm theo quy định = Số ngày trong tháng – Số ngày nghỉ.

Ví dụ: Tháng 7/2017 có 31 ngày và có 4 chủ nhật (người lao động được nghỉ vào cn) => Số làm đi làm theo quy định là 27.

TH 2: Hoặc cách tính lương khác như sau:

Thay vì phải tính xem mỗi tháng có bao nhiêu ngày công tiêu chuẩn để chia thì kế toán có cách tính đơn giản hơn. Đó là chọn một con số ngày công tiêu chuẩn cố định để chia (Thường là 26 ngày).

Lương tháng = [(Lương + Các khoản phụ cấp)]/ 26]* Số ngày làm việc thực tế.

Với cách tính lương như trên thì có vẻ dễ dàng hơn trong việc tính toán và theo dõi tiền lương. Tuy nhiên tuỳ thuộc vào đặc thù của từng DN, tuỳ thuộc vào yêu cầu của người quản lý mà kế toán có thể chọn một trong hai cách trên để làm bảng lương.

Hướng dẫn cách tính lương, làm bảng lương mới nhất

Cách tính tiền lương theo sản phẩm

Đây là cách tính lương căn cứ vào số lượng và chất lượng hoàn thành. Trả lương theo sản phẩm được áp dụng rộng rãi trong các DN. Đặc biệt là các DN sản xuất, chế tạo sản phẩm. Trả lương theo hình thức này có tác dụng khuyến khích người lao động tăng năng suất lao động, nâng cao tay nghề, kỹ năng…..

Tiền lương SP = Đơn giá SP * Số lượng SP hoàn thành.

Cách tính lương theo hình thức lương khoán

Tính lương khoán là cách tính lương hưởng trên khối lượng, số lượng và chất lượng công việc hoàn thành. Hình thức trả lương này có thể theo thời gian, hay đơn vị sản phẩm, doanh thu…

Điều chú ý trong phương pháp trả lương khoán là người sử dụng lao động phải xác định một tỷ lệ hay đơn giá khoán phù hợp. Đồng thời đặt ra mức hoàn thành công việc khác nhau ở mỗi mức cao hơn sẽ có tỷ lệ khoán cao hơn. có thể kèm tiền thưởng bổ sung nhằm phát huy tối đa năng lực. Thêm vào đó sẽ khuyến khích người lao động đạt được thành tích cao hơn trong công việc.

Lương khoán được trả căn cứ vào:

+ Hợp đồng giao khoán việc.

+ Biên bản nghiệm thu công việc….

Lương khoán = Mức lương khoán * Tỷ lệ hoàn thành công việc.

4. Kỳ hạn trả lương đối với người hưởng lương tháng.

– Người lao động hưởng lương tháng được trả lương tháng một lần hoặc nửa tháng một lần.

– Thời điểm trả lương do hai bên thỏa thuận và được ấn định vào một thời điểm cố định trong tháng.

(Điều 23, Nghị định 05/2015/NĐ-CP)

5. Nguyên tắc trả lương.

– Người lao động được trả lương trực tiếp, đầy đủ và đúng thời hạn.

– Trường hợp do thiên tai, hỏa hoạn hoặc lý do bất khả kháng khác mà người sử dụng lao động đã tìm mọi biện pháp khắc phục nhưng không thể trả lương đúng thời hạn theo thỏa thuận trong hợp đồng lao động thì: không được trả chậm quá 01 tháng.

– Việc người sử dụng lao động phải trả thêm cho người lao động do trả lương chậm được quy định như sau:

+ Nếu thời gian trả lương chậm dưới 15 ngày thì không phải trả thêm.

+ Nếu thời gian trả lương chậm từ 15 ngày trở lên thì phải trả thêm một khoản tiền ít nhất bằng số tiền trả chậm nhân với lãi suất trần huy động tiền gửi có kỳ hạn 01 tháng do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm trả lương.

+ Nếu Ngân hàng Nhà nước không quy định trần lãi suất thì được tính theo lãi suất huy động tiền gửi có kỳ hạn 01 tháng của ngân hàng thương mại. (Ngân hàng nơi doanh nghiệp, cơ quan mở tài khoản giao dịch thông báo tại thời điểm trả lương).

(Điều 24 Nghị định 05/2015/NĐ-CP)

II. Hướng dẫn cách tính lương, làm bảng lương mới nhất.

Hướng dẫn cách lập bảng lương trên excel mới nhất.

>> Tải về Bảng lương tại đây: TL.Bang luong

1. Cột 1 “STT”, cột 2 “Họ và tên”: Các bạn điền số thứ tự và tên nhân viên (theo danh sách bảng chấm công).

2. Cột 3 “Chức vụ”: Các bạn điền chức vụ của từng nhân viên (Có thể lấy thông tin trên hợp đồng hay bảng theo dõi nhân sự nếu các bạn có).

3. Cột 4 “Lương cơ bản”: Là mức thấp nhất làm cơ sở để DN và người lao động thỏa thuận và trả lương.

BẢNG MỨC LƯƠNG TỐI THIỂU VÙNG NĂM 2019.

Vùng Mức lương tối thiểu Mức lương tối thiểu vùng đối với lao động đã qua đào tạo (1) (2) (3) = (2) x 107 % Vùng I 4.180.000 đồng/ tháng 4.472.600 đồng/ tháng Vùng II 3.710.000 đồng/ tháng 3.969.700 đồng/ tháng Vùng III 3.250.000 đồng/ tháng 3.477.500 đồng/ tháng Vùng IV 2.920.000 đồng/ tháng 3.124.400 đồng/ tháng

Các bạn xem thêm:

Mức lương tối thiểu vùng năm 2019 theo Nghị định 157/2018/NĐ-CP

Điều kiện áp dụng mức lương tối thiểu vùng:

+ Không thấp hơn mức lương tối thiểu vùng đối với người lao động làm công việc giản đơn nhất.

+ Cao hơn ít nhất 7% so với mức lương tối thiểu vùng đối với người lao động làm công việc đòi hỏi người lao động đã qua học nghề, đào tạo nghề.

+ Đối với lao động đang trong thời gian thử việc thì mức lương thử việc không được thấp hơn 85% mức lương chính thức (Điều 28 Bộ Luật lao động)

4. Cột 5, 6, 7 “Các khoản phụ cấp không đóng BH”: “ăn ca”, “điện thoại”, “xăng xe”.

Theo Điều 89 Luật BHXH số 58/2014/QH13.

– Từ ngày 01/01/2016 đến 31/12/2017: Tiền lương đóng BHXH bắt buộc là mức lương cơ bản và các khoản phụ cấp lương.

– Từ ngày 01 tháng 01 năm 2018 trở đi: Tiền lương tháng đóng bảo hiểm xã hội là mức lương, phụ cấp lương và các khoản bổ sung khác theo quy định của pháp luật về lao động.

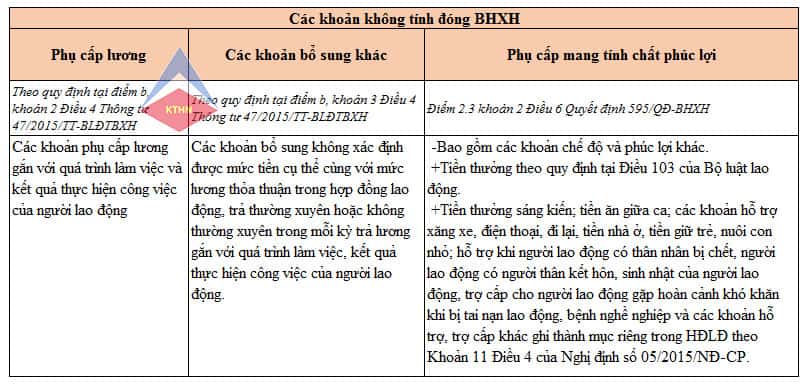

Các khoản tính đóng và không tính đóng bảo hiểm xã hội mới nhất:

5. Cột 8 “Phụ cấp trách nhiệm”: đây là khoản phụ cấp tính đóng bảo hiểm.

Lưu ý: Tuỳ vào từng công ty mà có những khoản phụ cấp đóng BH khác nữa như là phụ cấp chức danh, phụ cấp thâm niên….để các bạn tạo thêm cột trong bảng tính lương

Những người được hưởng phụ cấp trách nhiệm trong công ty thường là bộ phận lãnh đạo như Ban Giám Đốc, trưởng bộ phận, phòng ban…

(Các khoản phụ cấp thường được quy định cụ thể trong hợp đồng lao động nên các bạn lấy số liệu trong hợp đồng, trường hợp hợp đồng không ghi rõ mức hưởng cụ thể thì các bạn căn cứ vào quy chế lương thưởng, quy chế tài chính của công ty để lấy số liệu)

6. Cột 9 “Tổng thu nhập” = Cột 4 “Lương cơ bản” + Cột 5,6,7 “Các khoản phụ cấp không đóng BHXH”.

7. Cột 10 “Ngày công”: Các bạn căn cứ vào bảng chấm công để đưa số liệu lên đây, trường hợp trong tháng có các ngày nghỉ lễ tết thì thực hiện theo quy định tại Điều 115 của Bộ Luật lao động 2012.

» Các bạn có thể download Bảng chấm công (Excel)

8. Cột 11 “Tổng lương thực tế” = (Cột 9 “Tổng thu nhập”/số ngày công đi làm theo quy định)* Cột 10 “ngày công”.

Như đã đề cập ở trên thì số ngày công đi làm theo quy định có thể là 24, 26 tuỳ theo từng tháng và từng quy định của công ty .

9. Cột 12 “Lương đóng BHXH” = Cột 4 “Lương cơ bản” + Cột 8 “Phụ cấp trách nhiệm” (Các khoản phụ cấp đóng BHXH).

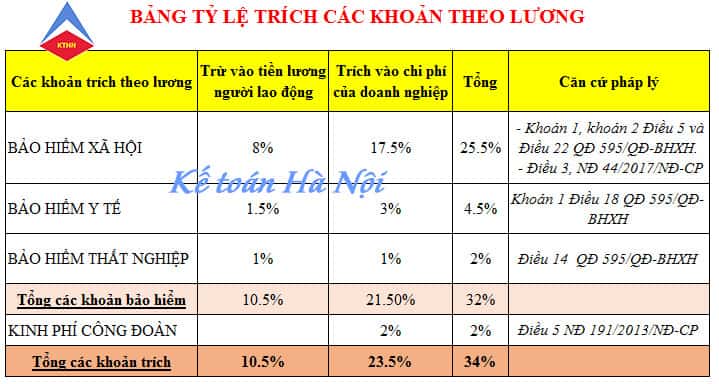

10. Cột 13, 14, 15,16 “Khoản trích trừ lương NLĐ” = Cột 12 “Lương đóng BHXH” x Tỷ lệ trích theo lương.

(14) = (11)+(12)+(13)

» Các bạn xem chi tiết Tỷ lệ trích các khoản bảo hiểm, kinh phí công đoàn theo lương

11. Cột 17, 18, 19, 20 “Giảm trừ gia cảnh”, “Giảm trừ khác”.

– Giảm trừ gia cảnh:

+ Bản thân: 9 triệu/tháng.

+ người phụ thuộc: 3,6 triệu/người/tháng.

» Để hiểu rõ hơn các bạn xem tại: Quy định về giảm trừ gia cảnh trong tính thuế TNCN.

– Quỹ hưu trí tự nguyện: Quỹ hưu trí tự nguyện, BH hưu trí tự nguyên chỉ được trừ tối đa 1 triệu đồng/tháng.

– Các khoản đóng góp từ thiện, nhân đạo, khuyến học.

+ Khoản chi đóng góp vào các tổ chức, cơ sở chăm sóc, nuôi dưỡng trẻ em có hoàn cảnh đặc biệt khó khăn, người khuyết tật, người già không nơi nương tựa.

+ Khoản chi đóng góp vào các quỹ từ thiện, quỹ nhân đạo, quỹ khuyến học được thành lập và hoạt động theo quy định tại Nghị định số 30/2012/NĐ-CP.

12. Cột 21 “Thu nhập chịu thuế TNCN” = Cột 11 “Tổng lương thực tế” – Các khoản phụ cấp không tính thuế TNCN.

Cụ thể:

– Khoản phụ cấp ăn ca sẽ không bị tính thuế TNCN ở mức tối đa là 730.000 đồng/người/tháng (kể từ tháng 10/2016 theo Thông tư 26/2016/TT-BLĐTBXH).

⇒ Như vậy: Nếu như trong bảng lương khoản phụ cấp ăn ca vượt quá 730.000 đồng/người/tháng thì ở cột 21″Thu nhập chịu thuế TNCN” sẽ chỉ được trừ tối đa 730.000/người.

Ví dụ: Bà Nguyễn Anh với chức vụ Kế toán trưởng ở trong bảng lương trên có mức phụ cấp tiền ăn ca là 1.000.000 đồng thì khi tính số liệu ở cột 21 chúng ta chỉ được trừ 730.000 đồng chứ không được trừ đi 1.000.000 đồng ra khỏi thu nhập chịu thuế TNCN, Bà Nguyễn Anh sẽ bị tính thuế TNCN đối với 300.000 đồng tiền ăn ca vượt định mức.

Các bạn xem cụ thể tại:

>> Quy định mới nhất về tiền ăn ca

– Phụ cấp điện thoại, xăng xe: sẽ không bị tính vào thuế TNCN nếu như các khoản phụ cấp này phục vụ cho mục đích công việc, đi công tác…..

* Nếu các khoản phụ cấp vượt quá mức khoán chi hoặc dùng cho mục đích cá nhân thì cũng không được trừ ra khỏi thu nhập chịu thuế khi tính thuế TNCN.

– Khoản tiền nhà ở, điện, nước và các dịch vụ kèm theo (nếu có) sau khi trừ đi 15% tổng thu nhập chịu thuế (Chưa bao gồm tiền thuê nhà, điện nước và dịch vụ kèm theo) thì cũng không bị tính thuế TNCN.

Ví dụ: Tháng 10/2017 Ông A là công nhân sản xuất linh kiện máy tính làm việc trong có thu nhập chịu thuế là 12.000.000 đồng (chưa bao gồm tiền thuê nhà, điện nước và dịch vụ kèm theo). Công ty hỗ trợ tiền thuê nhà là 5.000.000 đồng.

15% x 12.000.000 = 1.800.000 (đồng).

Như vậy:

+ Số tiền tính vào thu nhập chịu thuế là 1.800.000 đồng.

+ Số tiền được miễn thuế TNCN là: 5.000.000 – 1.800.000 = 3.200.000 đồng (Các bạn trừ 3.200.000 ra khỏi thu nhập chịu thuế TNCN).

(Lưu ý: Các khoản phụ cấp này phải được quy định trong hợp đồng, quy chế lương thưởng, tài chính công ty và có định mức cụ thể cho từng khoản trợ cấp cho từng đối tượng).

»» Các khoản thu nhập chịu thuế TNCN mới nhất.

»» Các khoản thu nhập không chịu thuế TNCN mới nhất.

13. Cột 22 “Thu nhập tính thuế TNCN” = Cột 21 “Thu nhập chịu thuế TNCN” – Các khoản giảm trừ (Cột 16 + Cột 17 +Cột 18+Cột 19 +Cột 20).

14. Cột 23 “Thuế TNCN”.

Thuế TNCN = Thu nhập tính thuế x Thuế suất thuế TNCN.

Bao gồm:

– Tính thuế TNCN đối với cá nhân cư trú.

+ Lao động ký hợp đồng từ 3 tháng trở lên: Tính theo biểu thuế luỹ tiến từng phần.

+ Đối với lao động không ký hợp đồng hoặc ký hợp đồng dưới 3 tháng: Khấu trừ 10% tại nguồn.

– Tính thuế TNCN đối với cá nhân không cư trú: Thu nhập tính thuế x 20%.

Xem chi tiết tại:

>> Hướng dẫn cách tính thuế TNCN từ tiền lương tiền công.

>> Cách tính thuế TNCN đối với hợp đồng thời vụ, thử việc.

? Lưu ý quan trọng: Nếu tính thuế TNCN đối với lao động là cá nhân cư trú ký hợp đồng từ 3 tháng trở lên thì căn cứ vào biểu thuế luỹ tiến từng phần ở dạng rút gọn ta có công thức tính thuế TNCN trên excel như sau:

=IF(A>80.000.000,A*35%-9.850.000,IF(A>52.000.000,A*30% -5.850.000,IF(A>32.000.000,A*25%-3.250.000,IF(A>18.000.000,A*20%-1.650.000,IF(A>10.000.000,A*15%-750.000,

IF(A>5.000.000,A*10%-250.000,IF(A>0,A*5%,0)))))))

(Với: A là thu nhập tính thuế TNCN).

15. Cột 24 “Tạm ứng”: Là số tiền lương người lao động đã ứng trước trong tháng (Các bạn căn cứ vào giấy đề nghị tạm ứng và phiếu chi tạm ứng để kiểm tra lại).

16. Cột 25 “Thực lĩnh” = Cột 11 “Tổng lương thực tế”- Cột 16 “Các khoản trích trừ vào lương ” – Cột 23 “Thuế TNCN” – Cột 24 “Tạm ứng” .

⇒ Như vậy, số tiền ở cột 25 tiền lương thực lĩnh chính là tiền mà doanh nghiệp phải trả người lao động.

Chú ý: Sau khi làm bảng lương phải có ký nhận của thủ trưởng đơn vị.

Các bạn đang xem “Hướng dẫn cách tính lương, làm bảng lương mới nhất“

Mời xem thêm:

>> Doanh nghiệp dưới 10 lao động được miễn gửi thang bảng lương

>> Không nộp thang lương, bảng lương có bị phạt không?

>> Hướng dẫn cách xây dựng thang lương, bảng lương